First Eagle Amundi international affiche une performance annualisée supérieure à 7,5% pour la dernière décennie, avec une stratégie qui continue de privilégier les titres fortement décotés. Résultat, ce grand fonds flexible a vu sa valeur multipliée par huit depuis sa création.

Dans le secteur des sociétés de gestion, les fusions et acquisitions sont fréquentes. Il est donc rare de pouvoir fêter le quart de siècle d’un fonds de placement. Nous avons récemment eu l’occasion d’écouter Matthew McLennan et Kimball Brooker, les deux gestionnaires qui supervisent depuis 2008 First Eagle Amundi International Fund. Ce fonds luxembourgeois affiche une performance annualisée supérieure à 7,5% pour la dernière décennie, avec un cours qui a été multiplié par huit depuis sa création en 1996, et des actifs sous gestion qui dépassent 6,7 milliards d’euros.

Détention longue

“Depuis la création du fonds, la stratégie d’investissement a toujours été focalisée sur la création de richesse sur le long terme, résiliente par rapport à la croissance économique, souligne Matthew McLennan. Notre portefeuille reprend un ensemble de sociétés qui ne sont pas immunisées contre les reculs boursiers à court terme, mais qui disposent d’atouts suffisants pour rebondir rapidement grâce à leurs flux de trésorerie.”

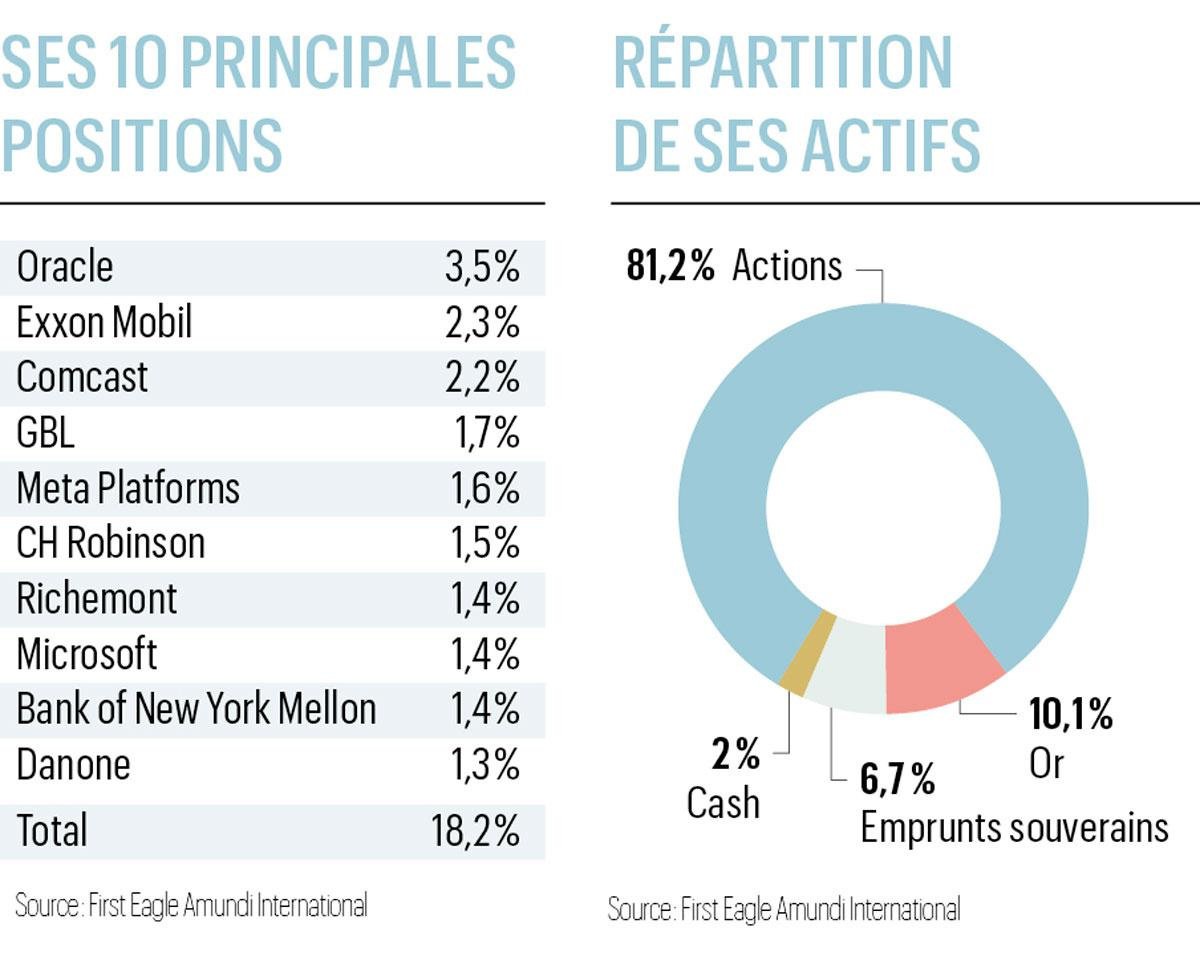

L’approche est donc résolument ancrée dans une vision à long terme, avec une durée de détention longue des différentes positions, et un équilibre entre les différentes classes d’actions qui évolue plus lentement que dans les autres fonds mixtes. “Lorsque vous regardez les 10 principales positions du portefeuille, il n’y a pas un style qui ressort, mais une diversification géographique et sectorielle. Nous ne parions pas tout notre portefeuille sur le rouge ou le noir”, insiste le gestionnaire.

Le portefeuille est donc diversifié sur un grand nombre de sociétés, les plus grosses positions représentant typiquement 2 à 3% des actifs. Il combine groupes technologiques dégageant des flux de trésorerie importants et sociétés contrôlant des actifs réels – tel le câblo-opérateur américain Comcast – ou exposés sur la reprise économique.

Prudence pénalisée

Matthew McLennan rappelle toutefois que par rapport à la situation qui prévalait il y a 25 ans, les approches prudentes sont aujourd’hui pénalisées. “Nous investissons avec la majorité de nos encours sur les marchés boursiers, et conservons juste assez de liquidités pour prendre avantage des périodes de forte volatilité.”

Outre la poche boursière, le fonds est investi principalement en placements monétaires et sur l’or, qui représentent environ 20% des actifs sous gestion. “Avec le temps, notre portefeuille a été de moins en moins exposé sur les placements monétaires et obligataires, et l’or a pris une position plus importante. Le bon moment pour acheter une assurance, c’est lorsque l’ouragan n’est pas encore en vue, et l’or est relativement bon marché par rapport aux marchés boursiers.”

En matière d’actions, les gestionnaires vont focaliser leur attention sur des sociétés qui disposent d’une position difficile à copier dans leur niche de marché. “Nous partons d’une analyse approfondie des comptes publiés, en nettoyant les chiffres afin d’intégrer la valeur d’actifs intangibles qui ne sont pas toujours correctement reconnus par les marchés.”

Ces actifs intangibles peuvent prendre par exemple la forme d’une marque, d’une expertise dans la recherche et développement ou d’une qualité de la main-d’oeuvre. “Leur importance a eu tendance à augmenter ces dernières années, au contraire de celles des actifs tangibles (immeubles, équipements, etc.) qui a plutôt eu tendance à diminuer.” Et Matthew McLennan d’expliquer que les avantages concurrentiels causés par ces facteurs intangibles sont généralement mal intégrés dans les méthodes traditionnelles de valorisation, alors qu’il se retrouvent dans la croissance des flux de trésorerie. “Nous étudions la capacité des équipes dirigeantes à préserver leurs barrières à l’entrée, à réinvestir de manière vertueuse dans la croissance et à distribuer les cash-flows vers les actionnaires.”

Différenciation

First Eagle Amundi International Fund a une approche value, avec des décisions d’investissement qui se baseront sur une décote élevée par rapport aux flux de trésorerie. “Certains noms sont dans la composition du fonds depuis plus de 15 ans”, poursuit Matthew McLennan, qui cite des sociétés comme Shimano, Secom, Penoles ou Wendel. “Nous apprécions souvent des sociétés holdings qui affichent des décotes élevées par rapport à la somme des différentes participations dans le portefeuille, ainsi que les sociétés familiales dans lesquelles se produit un alignement naturel des intérêts entre la direction et les actionnaires, avec une aversion plus marquée aux prises de risque.”

La stratégie du fonds vise une différenciation par rapport à la composition des grands indices internationaux, qui ont parfois tendance à être dominés par des phases d’exagération à court terme, avec certains styles ou secteurs qui prennent une place prépondérante. “En essayant d’éviter ces excès, nous avons été en mesure de ne pas subir les périodes de performances négatives prolongées, et d’accumuler de la richesse pour nos investisseurs. En outre, notre performance a été réalisée avec un profil moins volatil.”

De son côté, Kimball Brooker souligne que si les dernières années ont été moins favorables en raison de la forte surperformance des actions de croissance, il ne faut pas enterrer trop vite cette approche value. “Un grand nombre d’indicateurs nous semblent aujourd’hui avoir atteint des niveaux extrêmes, avec des valorisations qui sont sur des niveaux historiquement élevés, tant pour les actions que pour les obligations. Une des questions les plus importantes à se poser est la direction future des taux d’intérêt.”

Les pressions inflationnistes pourraient en effet s’avérer moins transitoires qu’attendu. En outre, les autorités monétaires disposent aujourd’hui de moins d’armes pour contrer une hausse durable des prix. Il s’agit d’un environnement auquel les investisseurs n’ont plus été habitués depuis longtemps, qui pourrait s’avérer nettement moins favorable pour les classes d’actifs qui ont dégagé des performances soutenues ces dernières années.

Prudence chinoise

Kimball Brooker rappelle également avoir été toujours prudent sur les perspectives de l’économie chinoise, et les événements de ces dernières années n’ont fait que renforcer cette prudence, que ce soit dans les interventions réglementaires, les tensions avec Taiwan, la situation à Hong Kong ou les mauvais investissements dans l’immobilier. “Le pays est plus compliqué qu’il ne l’était il y a quelques années, mais également beaucoup plus important d’un point de vue macroéconomique. Il sera désormais moins en mesure de soutenir la croissance globale si son économie venait à ralentir.” Le gestionnaire a néanmoins pris une participation indirecte dans Alibaba durant les derniers mois, au travers du holding technologique néerlandais Prosus. “Le marché est devenu trop négatif sur les incertitudes réglementaires en Chine”, insiste-t-il.

Dans le secteur des sociétés de gestion, les fusions et acquisitions sont fréquentes. Il est donc rare de pouvoir fêter le quart de siècle d’un fonds de placement. Nous avons récemment eu l’occasion d’écouter Matthew McLennan et Kimball Brooker, les deux gestionnaires qui supervisent depuis 2008 First Eagle Amundi International Fund. Ce fonds luxembourgeois affiche une performance annualisée supérieure à 7,5% pour la dernière décennie, avec un cours qui a été multiplié par huit depuis sa création en 1996, et des actifs sous gestion qui dépassent 6,7 milliards d’euros. “Depuis la création du fonds, la stratégie d’investissement a toujours été focalisée sur la création de richesse sur le long terme, résiliente par rapport à la croissance économique, souligne Matthew McLennan. Notre portefeuille reprend un ensemble de sociétés qui ne sont pas immunisées contre les reculs boursiers à court terme, mais qui disposent d’atouts suffisants pour rebondir rapidement grâce à leurs flux de trésorerie.” L’approche est donc résolument ancrée dans une vision à long terme, avec une durée de détention longue des différentes positions, et un équilibre entre les différentes classes d’actions qui évolue plus lentement que dans les autres fonds mixtes. “Lorsque vous regardez les 10 principales positions du portefeuille, il n’y a pas un style qui ressort, mais une diversification géographique et sectorielle. Nous ne parions pas tout notre portefeuille sur le rouge ou le noir”, insiste le gestionnaire. Le portefeuille est donc diversifié sur un grand nombre de sociétés, les plus grosses positions représentant typiquement 2 à 3% des actifs. Il combine groupes technologiques dégageant des flux de trésorerie importants et sociétés contrôlant des actifs réels – tel le câblo-opérateur américain Comcast – ou exposés sur la reprise économique. Matthew McLennan rappelle toutefois que par rapport à la situation qui prévalait il y a 25 ans, les approches prudentes sont aujourd’hui pénalisées. “Nous investissons avec la majorité de nos encours sur les marchés boursiers, et conservons juste assez de liquidités pour prendre avantage des périodes de forte volatilité.” Outre la poche boursière, le fonds est investi principalement en placements monétaires et sur l’or, qui représentent environ 20% des actifs sous gestion. “Avec le temps, notre portefeuille a été de moins en moins exposé sur les placements monétaires et obligataires, et l’or a pris une position plus importante. Le bon moment pour acheter une assurance, c’est lorsque l’ouragan n’est pas encore en vue, et l’or est relativement bon marché par rapport aux marchés boursiers.” En matière d’actions, les gestionnaires vont focaliser leur attention sur des sociétés qui disposent d’une position difficile à copier dans leur niche de marché. “Nous partons d’une analyse approfondie des comptes publiés, en nettoyant les chiffres afin d’intégrer la valeur d’actifs intangibles qui ne sont pas toujours correctement reconnus par les marchés.” Ces actifs intangibles peuvent prendre par exemple la forme d’une marque, d’une expertise dans la recherche et développement ou d’une qualité de la main-d’oeuvre. “Leur importance a eu tendance à augmenter ces dernières années, au contraire de celles des actifs tangibles (immeubles, équipements, etc.) qui a plutôt eu tendance à diminuer.” Et Matthew McLennan d’expliquer que les avantages concurrentiels causés par ces facteurs intangibles sont généralement mal intégrés dans les méthodes traditionnelles de valorisation, alors qu’il se retrouvent dans la croissance des flux de trésorerie. “Nous étudions la capacité des équipes dirigeantes à préserver leurs barrières à l’entrée, à réinvestir de manière vertueuse dans la croissance et à distribuer les cash-flows vers les actionnaires.” First Eagle Amundi International Fund a une approche value, avec des décisions d’investissement qui se baseront sur une décote élevée par rapport aux flux de trésorerie. “Certains noms sont dans la composition du fonds depuis plus de 15 ans”, poursuit Matthew McLennan, qui cite des sociétés comme Shimano, Secom, Penoles ou Wendel. “Nous apprécions souvent des sociétés holdings qui affichent des décotes élevées par rapport à la somme des différentes participations dans le portefeuille, ainsi que les sociétés familiales dans lesquelles se produit un alignement naturel des intérêts entre la direction et les actionnaires, avec une aversion plus marquée aux prises de risque.” La stratégie du fonds vise une différenciation par rapport à la composition des grands indices internationaux, qui ont parfois tendance à être dominés par des phases d’exagération à court terme, avec certains styles ou secteurs qui prennent une place prépondérante. “En essayant d’éviter ces excès, nous avons été en mesure de ne pas subir les périodes de performances négatives prolongées, et d’accumuler de la richesse pour nos investisseurs. En outre, notre performance a été réalisée avec un profil moins volatil.” De son côté, Kimball Brooker souligne que si les dernières années ont été moins favorables en raison de la forte surperformance des actions de croissance, il ne faut pas enterrer trop vite cette approche value. “Un grand nombre d’indicateurs nous semblent aujourd’hui avoir atteint des niveaux extrêmes, avec des valorisations qui sont sur des niveaux historiquement élevés, tant pour les actions que pour les obligations. Une des questions les plus importantes à se poser est la direction future des taux d’intérêt.” Les pressions inflationnistes pourraient en effet s’avérer moins transitoires qu’attendu. En outre, les autorités monétaires disposent aujourd’hui de moins d’armes pour contrer une hausse durable des prix. Il s’agit d’un environnement auquel les investisseurs n’ont plus été habitués depuis longtemps, qui pourrait s’avérer nettement moins favorable pour les classes d’actifs qui ont dégagé des performances soutenues ces dernières années. Kimball Brooker rappelle également avoir été toujours prudent sur les perspectives de l’économie chinoise, et les événements de ces dernières années n’ont fait que renforcer cette prudence, que ce soit dans les interventions réglementaires, les tensions avec Taiwan, la situation à Hong Kong ou les mauvais investissements dans l’immobilier. “Le pays est plus compliqué qu’il ne l’était il y a quelques années, mais également beaucoup plus important d’un point de vue macroéconomique. Il sera désormais moins en mesure de soutenir la croissance globale si son économie venait à ralentir.” Le gestionnaire a néanmoins pris une participation indirecte dans Alibaba durant les derniers mois, au travers du holding technologique néerlandais Prosus. “Le marché est devenu trop négatif sur les incertitudes réglementaires en Chine”, insiste-t-il.